Finanční analýza

Převzato z knihy „Finanční řízení podniku – Moderní metody a trendy“ vydané nakladatelstvím Grada Publishing v roce 2010.

Obsah kapitoly:

Analýza celkové finanční výkonnosti podniku předpokládá fundamentální (kvalitativní) ekonomickou analýzu a technickou (kvantitativní) ekonomickou analýzu. Fundamentální analýza je zaměřená na hodnocení vnitřního a vnějšího ekonomického prostředí podniku v právě probíhající fázi životnosti a s ohledem na základní cíl podniku. Jejím základním úkolem je identifikace tržní pozice a tržního potenciálu podniku v rámci hospodářské soutěže v konkrétním makro- a mikroekonomickém prostředí.

Základním úkolem fundamentální anylýzy je identifikace tržní pozice a tržního potenciálu podniku v rámci hospodářské soutěže v konkrétním makro- a mikroekonomickém prostředí.

Výstupem fundamentální analýzy je především:

- definice a charakteristika trhu, na kterém konkrétní podnik působí, identifikace slabých a silných stránek, hrozeb a příležitostí;

- analýza produktu z hlediska tržního potenciálu, růstového potenciálu a životního cyklu produktu;

- identifikace konkurenceschopnosti, konkurenční výhody a tržního rizika.

Fundamentální analýza využívá specifické nástroje, mezi které patří především:

- SWOT analýza, PEST analýza;

- metoda kritických faktorů úspěšnosti, model „3C“;

- portfolio analýza, BCG matice (Boston Consulting Group Matrix), Hofferova matice;

- analýza hodnoty pro zákazníka (customer value analysis) atd. (viz Marinič, 2008b).

Fundamentální analýza je také součástí systému měření finanční výkonnosti, kam patří Balanced Scorecard a Excellence Model Evropské nadace pro management kvality (EFQM). Pro firemní realitu je charakteristická různorodost jevů, které jsou indikovány konkrétními datovými údaji. Základní charakteristikou těchto veličin je skutečnost, že jsou věcně, v čase a prostoru statisticky měřitelné. Tyto veličiny a indikátory nazýváme ukazatele.

Při vzájemném srovnávání hodnot jednotlivých ukazatelů nám často nejde pouze o samotný výsledek, tj. o velikost rozdílnosti hodnot porovnávaných veličin, ale také o definici příčinných faktorů (činitelů) a intenzitu jejich působení na výsledný jev, vyjádřený konkrétním ukazatelem. K tomu slouží technická (kvantitativní) ekonomická analýza, která jako základní nástroje využívá matematicko-statistický aparát, jakož i další algoritmizované nástroje sloužící k zpracování základních ekonomických ukazatelů.

Tyto ukazatele lze členit na základě různých kritérií. Z hlediska časového faktoru rozlišujeme ukazatele okamžikové (stavové) nebo ukazatele intervalové. Z hlediska geneze jejich vzniku ukazatele dělíme na primární (přímo zjištěné) nebo sekundární (odvozené). Podle obsahu sdělení dělíme ukazatele na extenzivní (vyjadřující velikost sledované skutečnosti, např. objem, rozsah, množství apod.) a intenzivní (vyjadřující intenzitu zkoumaných jevů). U tohoto členění je důležité rozlišovat mezi ukazateli stejnorodými a nestejnorodými. Stejnorodé extenzivní ukazatele lze shrnovat (součet) za všechny jeho jednotlivé činitele, stejnorodé intenzivní ukazatele jsou ukazatele, které jsou podílem dvou dalších stejnorodých ukazatelů.

Nestejnorodé extenzivní ukazatele jsou takové, pro které prosté shrnutí nemá smysl. Nestejnorodý intenzivní ukazatel je takový ukazatel, který vznikne podílem byť i jednoho nestejnorodého ukazatele. Ukazatele okamžikové (stavové) nazýváme také ukazateli absolutními. Z ukazatelů absolutních, ale i z ukazatelů intervalových (tokových) lze vyjádřit ukazatele rozdílové. Stejnorodé intenzivní ukazatele mohou být ukazateli procentními. Některé stejnorodé intenzivní ukazatele a ukazatele nestejnorodé intenzivní lze vyjádřit jako ukazatele poměrové.

Řízení podniku představuje komplex složitých a vzájemně propojených aktivit, které jsou podřízené vizi investorů a mají za cíl optimálně realizovat základní poslání podniku, za jehož účelem byl podnik založen a z kterého je odvozena jeho existence. Do podniku vstupují základní výrobní faktory, kterými jsou práce, dlouhodobý hmotný majetek a materiál s cílem transformace v procesu výroby (realizace služeb) do měřitelných a ocenitelných výstupů, kterými jsou produkty.

Celkový obraz o zapojení jednotlivých výrobních faktorů do procesu transformace poskytují především výkazy finančního účetnictví, které jsou součástí účetní uzávěrky, dále informace z vnitropodnikového účetnictví, ale i ostatní výstupy informačního systému podniku. Základními prameny pro potřeby technické ekonomické analýzy jsou upravená rozvaha, výkaz zisku a ztráty a přehled o peněžních tocích, jejichž rozsah a obsah je upravený platnou legislativou.

S provozní činností podniku je úzce spjato riziko finanční stability. Toto riziko je ovlivněno tržní pozicí podniku, která je daná především jeho konkurenceschopností na trhu, tj. nastolením a udržením konkurenční převahy nad rivaly v rámci hospodářské soutěže, ale i souborem makroekonomických vlivů působících v daném prostředí. Nezbytným předpokladem eliminace finančního rizika a zachování „finanční rovnováhy“ je zabezpečení, udržení a rozvoj co nejlepší „finanční kondice“ neboli finančních poměrů podniku.

Aby podnik mohl naplnit vizi, strategii a cíle vlastníků, potřebuje k existenci konkrétní kapitál, který má různý charakter a pochází z různých zdrojů. V této souvislosti mluvíme o kapitálové potřebě. Z hlediska podnikového řízení je důležitá optimální výše kapitálu, jeho charakter i struktura. V procesu transformace dochází k proměně kapitálu na různé formy majetkových aktiv, která se prostřednictvím trhu mění znovu na kapitál. Pravě efektivita veškeré činnosti podniku v procesu transformace ovlivňující proměnu kapitálu, a tedy podnikovou finanční výkonnost a finanční zdraví (financial health), je determinantou finanční kondice. Protipólem dynamického rozvoje zdravého podniku je podnik finančně nestabilní, nadměrně zadlužený, nelikvidní a nesolventní.

Finanční výkonnost a finanční zdraví podniku jako nezbytný předpoklad finanční kondice je dáno schopností tvořit přidanou hodnotu (zisk), tedy ziskovostí celkové podnikové činnosti, výnosností vloženého kapitálu a rentabilitou vložených vstupů. Z hlediska výsledného efektu (tvorby hodnoty) je nezbytná maximální aktivita, jako klíčový předpoklad efektivního zhodnocení základních faktorů.

Finanční výkonnost dále předpokládá adekvátní zadluženost a optimální kapitálovou strukturu, což znamená, že podnik disponuje efektivním množstvím kapitálu (použitému ke krytí efektivního množství aktiv), je schopný dostát svým finančním závazkům a má schopnost podle potřeby proměňovat jednotlivá aktiva na peněžní prostředky, a je tedy dostatečně likvidní. Finančně zdravý podnik je atraktivní pro investory, což se projeví jejich zájmem o investování a zhodnocení kapitálu prostřednictvím aktivit takového podniku, a tedy i prostřednictvím indikátorů kapitálového trhu (je-li podnik kótován).

Úkolem finanční analýzy jako integrální součásti finančního řízení je pomocí jí vlastních nástrojů diagnostikovat finanční kondici (poměry) podniku, identifikovat odchylky od požadovaných parametrů, analyzovat příčiny jejich vzniku a definovat konkrétní opatření, jejichž splnění je předpokladem dosažení strategických cílů podniku.

Mezi elementární nástroje finanční analýzy patří:

- analýza extenzivních ukazatelů (horizontální a vertikální);

- analýza fondů finančních prostředků (čistého pracovního kapitálu, čistých pohotových prostředků a čistých peněžně pohledávkových fondů);

- analýza poměrových ukazatelů.

Řádné fungování podniku předpokládá vybavení podniku výrobními kapacitami ve formě stálých a oběžných aktiv a krytí jejich celkové potřeby optimální výší i strukturou kapitálu. Základní obraz o obsahové struktuře majetku a způsobu jeho krytí získáme analýzou rozvahy pomocí horizontálních a vertikálních (extenzivních) ukazatelů.

Analýza fondů finančních prostředků

Pro zjištění toho, zda podnik disponuje aktivy, která převyšují splatné závazky, a tedy vypovídají o finanční likviditě podniku, slouží analýza tzv. fondů finančních prostředků, kterými jsou čisté pohotové peněžní prostředky, čisté peněžně-pohledávkové prostředky a čistý pracovní kapitál.

Způsob jejich stanovení je patrný z následujícího přehledu:

čisté pohotové peněžní prostředky (ČPP):

- ČPP = pohotové peněžní prostředky – okamžitě splatné závazky;

čisté peněžně-pohledávkové prostředky (ČPM):

- ČPM = oběžná aktiva – zásoby – nedobytné pohledávky – krátkodobá pasiva;

čistý pracovní kapitál (ČPK):

- ČPK = oběžná aktiva – krátkodobé cizí zdroje;

- ČPK = vlastní zdroje + cizí dlouhodobý kapitál – stálá aktiva.

Čisté pohotové peněžní prostředky a čisté peněžně-pohledávkové prostředky slouží ke zhodnocení schopnosti podniku splácet v konkrétním časovém období své závazky. Rozlišovacím kritériem je časový faktor splatnosti závazků, které mají být kryty aktivy podniku konvertibilními na peníze v časovém období shodujícím se s dobou splatnosti závazků. Ukazatel čistého pracovního kapitálu (viz kapitola 4 a 6) zrcadlí riziko financování, neboť v případě, že je určitá část trvale vázaných oběžných aktiv financována z dlouhodobých zdrojů, vzniká tzv. bezpečnostní polštář proti finančnímu riziku, které by podniku mohlo znemožnit naplnění základní provozní funkce.

Analýza poměrových ukazatelů

- Měření aktivity

- Analýza platební schopnosti a likvidity podniku

- Analýza finanční stability a zadluženosti

- Ukazatele kapitálového trhu

Základním nástrojem finanční analýzy je analýza poměrových ukazatelů, které stanovíme na bázi výkazů finančního účetnictví. Jedná se o ukazatele rentability, aktivity, likvidity, zadluženosti a skupinu ukazatelů kapitálového trhu.

Rentabilita podniku

Ukazateli rentability se v podnikatelských aktivitách měří výdělečná schopnost, míra zhodnocení (případně prodělek) vynaložených prostředků ve formě aktiv, kapitálu či jiných hodnot vyjádřených v peněžních jednotkách.

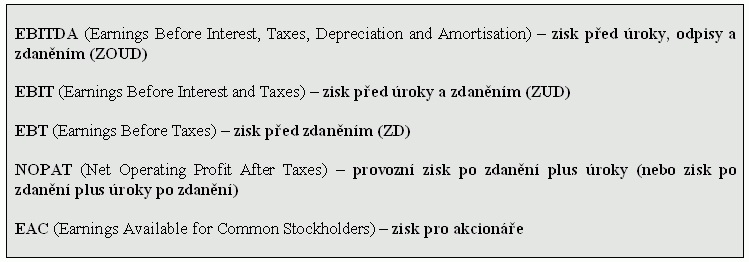

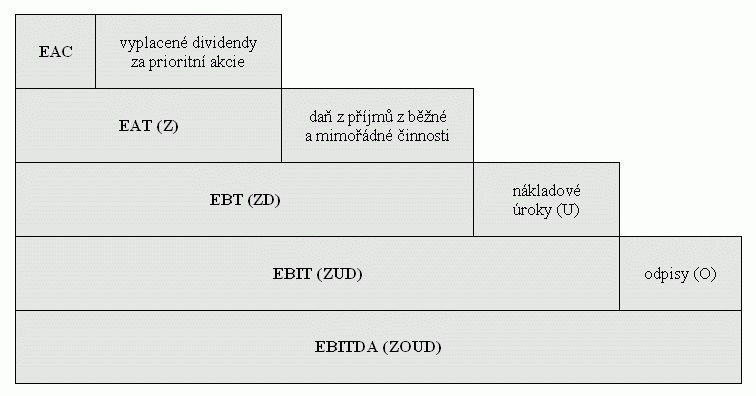

Klíčovým syntetickým ukazatelem efektivnosti podnikové činnosti je přebytek výnosů nad výdaji (náklady), který v případě kladných hodnot je ziskem, v případě záporných hodnot je ztrátou. Z hlediska finanční analýzy rozlišujeme různá vyjádření a modifikace zisku, která znázorňují obrázky 1 a 2.

Obrázek 1: Modifikace zisku

Obrázek 2: Grafické znázornění jednotlivých kategorií zisku

Je zřejmé, že některé z uvedených kategorií výsledků hospodaření (např. NOPAT) není možné přímo vyčíst z výkazu zisku a ztráty v podmínkách českého účetnictví, a je tedy třeba je dopočítat. Postupem výpočtu se zabývá například Marinič (2008a, str. 20). Jeho uvedení v tomto textu přesahuje vymezený rámec a cíle publikace.

Východiskem pro měření rentability je Du Pontův koncept měření rentability investovaného kapitálu (ROI – Return On Investment) zveřejněný v roce 1903 (viz. Chandler, 1977). Dle Du Pontova konceptu se měří investiční návratnost projektu, která je formulována jako podíl mezi výsledným profitem investice a celkovými vloženými prostředky:

ROI = (Ve – Vi) / Vi

kde:

- Ve… je hodnota ekonomických přínosů plynoucích z investice;

- Vi… je hodnota investovaného kapitálu.

Ve firemní praxi je tento koncept vyjádřen jako:

Rentabilita aktiv (ROA – Return On Assets), která vyjadřuje návratnost vloženého kapitálu ve formě aktiv, nebo jinak řečeno výdělečnou schopnost (earning power) vloženého kapitálu, tedy:

- ROA = ZUD / aktiva celkem

Pokud bychom zkoumali čistou návratnost, tedy skutečnou míru zhodnocení vloženého kapitálu po úhradě daňové povinnosti a zaplacení odměny věřitelům ve formě úroku, použijeme v čitateli čistý zisk po zdanění zvýšený o vliv daňového štítu (t) a celkovou rentabilitu zapíšeme ve tvaru:

- ROA = [Z + U x (1 – t)] / aktiva celkem

Rentabilita investovaného kapitálu (ROIC – Return On Invested Capital; ROCE – Return On Capital Employed), která měří výnosnost investovaného kapitálu (vlastního kapitálu investorů a cizího investovaného kapitálu věřitelů) bez ohledu na kapitálovou strukturu, tedy:

- ROIC = ROCE = [ZUD (1 – t)] / (aktiva – krátkodobá pasiva)

Dlouhodobý kapitál představuje suma vlastního kapitálu (E) a cizích úročených zdrojů (D), což z hlediska charakteru a vázanosti finančních zdrojů znamená investovaný kapitál, z hlediska struktury majetku se jedná o dlouhodobý majetek (DM) zvýšený o pracovní kapitál (WC), celkově tedy o capital employed.

Rentabilita vlastního kapitálu (ROE – Return On Equity), jež vyjadřuje skutečnou míru zisku a tedy míru zhodnocení vlastního kapitálu. Tento ukazatel umožňuje srovnání celkové výkonnosti vlastního kapitálu ve srovnání s výnosností celkového a potažmo cizího kapitálu. Kromě toho umožňuje porovnat zhodnocení vlastního kapitálu s mírou inflace a úrokovou mírou za půjčený cizí kapitál:

- ROE = Z / vlastní kapitál

Společným znakem ukazatelů popsaných v předchozí části textu je skutečnost, že poměřují vložený kapitál k výslednému efektu, který je vyjádřen některou modifikací zisku. V praxi se stává, že je stavový ukazatel zisku nahrazen intervalovým ukazatelem na bázi peněžních toků a potom se jedná o tzv. cash flow rentabilitu.

Rentabilita celkového kapitálu jako výdělečná síla podniku je přímo úměrná celkové výši dosažené hrubé marže z tržeb a intenzity využití kapitálu podniku vázaného v aktivech (měřeno obratem aktiv, tj. schopností aktiv generovat maximální výši tržeb). Jedná se o první úroveň rozkladu pomocí faktorové analýzy. Další desagregaci ukazatele rentability celkových aktiv znázorňuje obrázek 3 (viz dále).

Měření aktivity

V předchozím rozkladu jsme narazili na ukazatel obratu aktiv, který představuje základní nástroj měření intenzity využití podnikového majetku. Aby podnik mohl naplnit základní vizi a cíle vlastníků, disponuje majetkem, jehož struktura je patrná z rozvahy. Efektivnost podnikové činnosti předpokládá optimální nasazení a využití tohoto majetku. Ve finanční analýze se toto využití měří pomocí ukazatelů aktivity (assets utilization ratios), a to buď jako obrat aktiv celkem (tj. počet obrátek konkrétního aktiva v jiné aktivum za určité časové období) anebo jako rychlost jednoho obratu kapitálu vázaného v majetku vyjádřená ve dnech. Nejkomplexnějším ukazatelem aktivity je ukazatel celkového obratu, který má přímý vliv na celkovou rentabilitu podniku, přičemž:

- obrat celkových aktiv = tržby / aktiva celkem

- dobra obratu aktiv = aktiva / (tržby / 365) = 365 / obrat aktiv

Podobně jako u ukazatelů rentability, aplikací faktorové analýzy identifikujeme rozhodující faktory (ukazatele) podílející se na celkové intenzitě využití majetku, a tak spolu s ostatními faktory na celkové výkonnosti podniku. Smyslem analýzy ukazatelů aktivity je především stanovení kapitálové přiměřenosti daného podniku a intenzity využití majetku. Porovnáním doby obratu pohledávek a doby obratu závazků lze stanovit obchodní deficit, a tedy to, jestli podnik úvěruje svoje zákazníky, anebo naopak jestli dodavatelé pomáhají financovat provoz podniku. V prvním případě to může znamenat potřebu dalších zdrojů financování, v druhém případě zvýšení volného peněžního toku:

- obchodní deficit = pohledávky z obchodního styku / (tržby / 365) – závazky z obchodního styku / (tržby / 365)

Stanovení obchodního deficitu má klíčový význam pro stanovení kapitálové potřeby ve finančním řízení.

Analýza platební schopnosti a likvidity podniku

V předchozím výkladu bylo naznačeno, že prvotní výpovědí o stavu likvidity podniku je analýza fondů finančních prostředků. Z pohledu platební schopnosti je nezbytné rozlišovat mezi likviditou, likvidností a solventností.

Likvidnost v podstatě vyjadřuje vlastnosti jednotlivých majetkových složek podniku – ve smyslu jejich schopnosti přeměnit se rychle a bez větších ztrát v peněžní prostředky. Solventnost představuje platební schopnost podniku – tedy schopnost hradit své závazky včas (v okamžiku jejich splatnosti). Likvidita vyjadřuje schopnost podniku přeměnit aktiva na hotovost nebo její ekvivalent (krátkodobé finanční instrumenty), a je tedy jakýmsi krátkodobým pohledem na solventnost. K podrobnějšímu zkoumání likvidity podniku slouží poměrové ukazatele:

- celková (běžná)likvidita = oběžná aktiva / krátkodobá pasiva

- pohotová likvidita = (finanční majetek + krátkodobé pohledávky) / krátkodobá pasiva

- okamžitá likvidita = finanční majetek / okamžitě splatné závazky

Stupeň likvidity je dán stupněm likvidnosti aktiv. Ukazatele likvidity jsou koncipovány na bázi stavových veličin, nepřímo však stupeň likvidity krátkodobých aktiv zahrnuje i faktor času, který je ale nejlépe zohledněn v ukazatelích na bázi peněžních toků.

Analýza finanční stability a zadluženosti

Pro zabezpečení podnikové činnosti má podnik k dispozici aktiva v konkrétní výši a struktuře. Pohledem do bilance (rozvahy) zjistíme, že dlouhodobý a oběžný majetek je krytý konkrétními zdroji (pasivy), které mohou být buď vlastní, nebo cizí. Pro finanční stabilitu a přiměřenost zadlužení je struktura, a tedy poměr vlastních a cizích zdrojů rozhodující (viz kapitola 6). Celková zadluženost podniku je vyjádřená jako podíl cizích zdrojů na celkových aktivech:

- celková zadluženost = cizí zdroje / aktiva celkem

Zadluženost vlastního kapitálu zjistíme podílem cizích zdrojů na vlastním kapitálu. Tento ukazatel vyjadřuje, kolikrát dluh převyšuje hodnotu vlastního kapitálu.

- zadluženost vlastního kapitálu = cizí zdroje / vlastní kapitál

Důležitým ukazatelem je ukazatel finanční páky, který vyjadřuje participaci cizích zdrojů v důsledku adekvátního zadlužení na zvýšení celkové výnosnosti vlastního kapitálu (viz kapitola 6):

- finanční páka = aktiva celkem / vlastní kapitál

Jiným pohledem na zadluženost a finanční stabilitu podniku je hodnocení schopnosti splácet dluh, který představuje splátka vypůjčeného cizího kapitálu a úhrada nákladů z toho plynoucích (především ve formě úroků). Jedním z takových ukazatelů je ukazatel krytí fixních plateb:

- krytí fixních plateb = (zisk před úroky a zdaněním + leasingové splátky) / nákladové úroky + leasingové splátky

Dalším obdobným ukazatelem je ukazatel krytí dluhů:

- krytí dluhové služby = zisk před úroky a zdaněním / nákladové úroky + ( roční splátky úvěrů / 1 – sazba daně ze zisku)

Schopnost splácet úroky vyjadřuje ukazatel úrokového krytí:

- úrokové krytí = zisk před úroky a zdaněním / nákladové úroky

Z hlediska finančního řízení je důležitý ukazatel doby splatnosti úvěrů, který vyjadřuje dobu, za kterou bude dluh splacen provozními peněžními toky a který má následující tvar:

- doba návratnosti úvěrů = bankovní úvěry a dluhy / (zisk po zdanění + odpisy)

Ukazatele kapitálového trhu

Finančně zdravý podnik je atraktivní pro investory, což se projeví jejich zájmem o investování a zhodnocení kapitálu prostřednictvím aktivit takového podniku. Jsou-li akcie daného podniku kótovány, pak lze pozici podniku na trhu cenných papírů měřit prostřednictvím indikátorů kapitálového trhu.

Tato skupina ukazatelů poskytuje (je-li trh efektivní) investorům informace o potenciálu podniku zhodnotit jejich případné kapitálové investice. Z tohoto pohledu jsou rozhodující takové faktory, jako je hodnota vlastního kapitálu, čistý zisk po zdanění, rentabilita vlastního kapitálu, tržní kurz akcie, počet akcií a podíl zisku připadajícího na jednu akcii.

Ukazatel vypovídající o dividendové politice podniku se nazývá výplatní poměr a vyjadřuje podíl čistého zisku po zdanění, který je vyplacen akcionářům ve formě dividend:

- výplatní poměr = vyplacená dividenda / čistý zisk na jednu akcii (EPS)

V praxi nastává situace, že nevyplacený, tzv. nerozdělený zisk zůstává podniku a představuje potenciál reinvestice pro příští období. Proporce mezi částí zisku vyplacenou ve formě dividend a částí použitou jako reinvestice se nazývá aktivační poměr, přičemž platí:

- aktivační poměr = 1 – výplatní poměr

Jestliže vynásobíme aktivační poměr rentabilitou vlastního kapitálu, dostaneme míru růstu (g) dodatečných investic akcionářů z titulu nevyplacení části zisku formou dividend:

- g = ROE x aktivační poměr

Z tohoto vztahu plyne důležitý závěr. V případě, že rentabilita vlastního kapitálu a výplatní poměr jsou konstantní, zvýší se o míru růstu g zisk a dividenda na jednu akcii (viz rovněž kapitola 4.1.2).

Velice důležitým ukazatelem (zvláště pro akcionáře podílových fondů) je ukazatel podílu vlastního kapitálu na akcii, vyjadřující podíl konkrétního akcionáře na celkovém vlastním kapitálu podniku v závislosti na počtu držených akcií:

- vlastní kapitál na akcii = vlastní kapitál / počet vydaných kmenových akcií

Hlavním cílem investování do akcie je zpravidla jednak očekávaný výnos ve formě dividendy, a dále pak růst hodnoty akcií v důsledku růstu jejich tržního kurzu. Nejrozšířenějším burzovním ukazatelem, který je součástí každého kurzovního lístku, je ukazatel P/E (Price to Earnings ratio), přičemž:

- P/E = tržní cena (kurz) akcie / čistý zisk připadající na akcii (EPS – Earnings Per Share)

Tento ukazatel lze interpretovat i jako ukazatel atraktivity konkrétního titulu cenného papíru a udává, jakou cenu jsou investoři ochotni zaplatit za jednotku zisku. Při interpretaci ukazatele je nutno si uvědomovat, že ve jmenovateli zlomku může být použit odhadovaný budoucí zisk, zisk nějakým způsobem upravený nebo zisk vykazovaný v účetnictví. V tom případě může být jeho vypovídací hodnota ovlivněna použitými účetními metodami atp. V každém případě s růstem hodnoty ukazatele se akcie stává relativně dražší (může být nadhodnocena) a klesá její očekávaná návratnost (investor si jejím nákupem předplácí několikanásobek zisku).

Techniky finanční analýzy

Základní technikou finanční analýzy je absolutní srovnání jednotlivých ukazatelů, dále jejich relativní srovnání, případně procentní změna. Velice důležitým nástrojem pro identifikaci příčin a důsledků analyzované skutečnosti vyjádřené konkrétními ukazateli je kauzální analýza nebo také faktorová analýza – tedy postupný rozklad syntetického ukazatele do ukazatelů na nižším stupni rozkladu, a na základě toho:

- identifikace kauzálních vztahů mezi syntetickým ukazatelem a ukazateli nižšího stupně;

- jakož i kvantifikace intenzity jejich působení v čase na základě interpretace jednotlivých modelů rozkladu indexů (aditivní, multiplikativní logaritmický atd.).

Vypovídací schopnost finanční analýzy se zvyšuje aplikací nástrojů propojujících individuální ukazatele do soustav ukazatelů. Ty využívají k hodnocení dosažených parametrů následné elementární metody:

- trendová analýza slouží k hodnocení dosažené skutečnosti a predikci budoucího vývoje pomocí analýzy časových řad;

- komparativní analýza slouží k hodnocení dosažených parametrů ve vztahu ke konkurenci, v rámci odvětví nebo v poměru k jinému subjektu, který vystupuje v roli benchmarku;

- normativní analýza slouží ke srovnání dosažených parametrů hodnoceného podniku s normativy nebo předem stanovenými standardy.

Soustavy ukazatelů můžeme rozdělit jak z hlediska konstrukce, tak z hlediska obsahu. Z hlediska konstrukce se jedná o soustavy bez formálních vazeb mezi jednotlivými ukazateli, nebo o soustavy formálně uspořádané, potom mluvíme o:

- soustavách ukazatelů charakterizujících dynamiku vstupů a výstupů v rámci procesu transformace (jako příklad může sloužit soustava nerovnic);

- paralelní soustavě ukazatelů, složené z několika ukazatelů hodnocených ve vztahu k předem stanoveným parametrům a na základě předem stanovené hodnoticí škály (například tzv. „rychlý test“1);

- pyramidové soustavě ukazatelů, přičemž na jejím základě potom rozlišujeme jednostupňový nebo vícestupňový tzv. pyramidový rozklad konkrétního ukazatele; příklad jednostupňového rozkladu lze demonstrovat na Du Pontově rozkladu ukazatele rentability vlastního kapitálu:

ROE = Z / VK = (Z / tržby) x (tržby / aktiva) x (aktiva / vlastní kapitál)

Syntetický ukazatel rentability vlastního kapitálu je rozložen na základě kauzální vazby na ukazatele nižšího stupně, v tomto případě ziskovou marži, obrat aktiv a finanční páku. Z rovnice je patrno, že všechny tyto ukazatele působí na syntetický ukazatel jako páka, tj. v přímé úměře k jeho růstu jenom v případě rostoucího trendu v meziobdobí (to znamená, že jejich indexy dosahují hodnoty větší než 1). V opačném případě mají obrácený vliv a snižují jeho růst, případně způsobují jeho propad.

Jiným příkladem rozkladu je například ukazatel úrokového krytí, jako podíl rentability aktiv, celkové zadluženosti a průměrné úrokové míry, tedy algebraicky zapsáno:

UK = ZUD/Ú = (ZUD / aktiva) / (úr. CZ / aktiva) / (Ú / úr. CZ)

kde:

- UK… je úrokové krytí;

- ZUD… je zisk před úroky a zdaněním;

- úr. CZ… jsou úročené cizí zdroje (zpravidla dlouhodobé a krátkodobé bankovní úvěry);

- Ú… jsou nákladové úroky.

Působení dílčích ukazatelů na syntetický ukazatel již ale není v přímé úměře. Na celkovém lepším úrokovém krytí se podílí zvyšující se rentabilita celkových aktiv, snižující se celková zadluženost a klesající průměrná úroková míra.

Podobně syntetický ukazatel krytí čistých dluhů (KČD) je ovlivněn přímo úměrně cash flow rentabilitou vlastního kapitálu a nepřímo úměrně zadlužeností vlastního kapitálu:

KČD = (Z + Odp.) / ČD = ((Z + Odp.) / VK) / (ČD / VK)

kde:

- KD… je krytí dluhů;

- Z… je zisk po zdanění;

- Odp…. jsou odpisy;

- ČD… jsou čisté dluhy.

Důležitým ukazatelem je provozní pohotová likvidita, kterou ovlivňuje obchodní deficit, tj. převis doby splatnosti závazků nad dobou splatnosti pohledávek. Provozní pohotovou likviditu z hlediska faktorové analýzy ovlivňuje přímo úměrně doba obratu pohotových oběžných aktiv (krátkodobých pohledávek a finančního majetku) a nepřímo úměrně doba obratu pohledávek:

PPL = (KP + FM) / KZ = (KP + FM) / (T/365) / (KZ / (T/365))

kde:

- PPL… je provozní pohotová likvidita;

- KP… jsou krátkodobé pohledávky;

- FM… je finanční majetek;

- T/365… jsou jednodenní tržby;

- KZ… jsou krátkodobé závazky.

Hodnocení působení vlivu a intenzity jednotlivých faktorů na syntetické ukazatele lze dokumentovat v přehledné tabulce (viz tabulka 1).

| Ukazatel | Běžné období | Minulé období | Meziroční index | Zlepšení (zhoršení) | |

|---|---|---|---|---|---|

| Rentabilita celkového kapitálu (EBIT/A) % | |||||

| ROA | Rentabilita tržeb (EBIT/T) | ||||

| Obrat aktiv (T/A) | |||||

| Rentabilita vlastního kapitálu (Z/VK) % | |||||

| ROE | Zisková marže (Z/T) | ||||

| Obrat aktiv (T/A) | |||||

| Finanční páka (A/VK) | |||||

| Provozní pohotová likvidita PPL = (KP + FM) / KZ |

|||||

| PPL | Obrat aktiv (KP + FM ) / (T/365) | ||||

| Obrat závazků KZ / (T/365) | |||||

|

Krytí zásob pracovním kapitálem KZPK = (T/zásoby) / (T/PK) % |

|||||

| KZPK | Obrat zásob (T/zásoby) | ||||

|

Obrat pracovního kapitálu (T/PK) |

|||||

| Krytí čistých dluhů KČD = (Z + Odp.) / ČD % |

|||||

| KDPT | Cash flow rentabilita vlastního kapitálu (Z + Odp.) / VK % | ||||

| Zadluženost vlastního kapitálu ČD/VK % | |||||

| Úrokové krytí UK = ZUD/Ú | |||||

| UK | Rentabilita celkového kapitálu ZUD/A % | ||||

| Celková zadluženost úr. CZ / A % | |||||

|

Průměrná úroková míra Ú / / úr. CZ % |

|||||

Zdroj: Marinič (2009, str. 93)

Z hlediska obsahu pak soustavy ukazatelů vyjadřují buď bonitu, případně rating, proto se jedná o modely ratingové, případně bonitní, nebo se zabýváme predikcí bankrotu, a potom se jedná o bankrotní modely.

Mezi bankrotní modely patří především:

- Beaverova jednorozměrná diskriminační analýza;

- Beermanova diskriminační funkce;

- Altmanova vícerozměrná diskriminační funkce;

- Index důvěryhodnosti IN;

- Taflerův model.

Nejznámějšími bonitními modely jsou:

- Tamariho model;

- Kralickův quicktest;

- Bonitní model;

- Ratingový model (Marinič, 2009, str. 155).

Bonitní a bankrotní modely jsou součástí finanční analýzy podniku. Představují syntetický pohled na finanční zdraví podniku a slouží k rychlé orientaci analytika. Pomocí těchto modelů hodnotíme celkovou finanční situaci, perspektivnost a výkonnost podniku, a to na základě hodnot dílčích finančních, či nefinančních ukazatelů. Tyto modely nenahrazují detailní finanční analýzu podniku, ale pouze ji doplňují.

Zpravidla jsou odvozeny z rozsáhlých empirických průzkumů, a proto jsou považovány za objektivnější než paralelní soustavy ukazatelů. Pro udržení určité vypovídací schopnosti jsou oba typy modelů po určité době obvykle svými tvůrci aktualizovány.

- Marinič, 2008b, str. 89.

Převzato z knihy„Finanční řízení podniku – Moderní metody a trendy“ vydané nakladatelstvím Grada Publishing v roce 2010.

English version

English version