Pak se vás tedy možná právě v tomto okamžiku začala vztahovat povinnost registrovat se jako takzvaná „identifikovaná osoba“ a přijmout závazky související s platbou DPH.

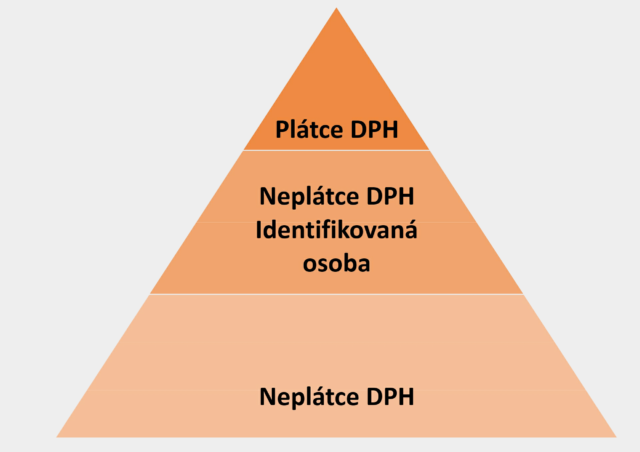

Většina podnikatelů dobře ví, že pokud nechtějí být plátci DPH, musí si například hlídat výši obratu, který nesmí za určité kalendářní období překročit zákonem stanovenou částku. Nyní však nehovoříme o „plátci DPH“. Institut „osoby identifikované k DPH“ je odlišný.

Takzvaná „identifikovaná osoba“ je vlastně speciální forma evidence v transakcích DPH. Je to jakýsi mezistupeň pro ty podnikatele, kteří nejsou a nechtějí plátci DPH, ale vznikla u nich určitá povinnost přiznat daň z nahodilých přeshraničních plnění.

Povinnost úředně se registrovat jako „identifikovaná osoba“ může vznikat například při následujících situacích. Tuzemský podnikatel, neplátce DPH,

- pořídí z jiného členského státu Evropské unie zboží s DPH a cena tohoto zboží v kalendářním roce překročí částku 326 000 Kč bez DPH (aktuální k datu publikace tohoto článku).

- pořídí z jiného členského státu Evropské unie zboží podrobené spotřební dani nebo dopravní prostředek.

- poskytne či přijme služby, které jsou předmětem plnění DPH v jiném státě EU.

- dodá zboží s instalací, montáží, soustavami nebo sítěmi a toto zboží má místo plnění v jiném státě EU.

Podrobnosti rozebírá platný zákon o DPH.

Identifikovaná osoba a poskytnutí reklamní služby

Podnikatelé se sídlem v tuzemsku, kteří poskytují reklamní prostor na svých webových stránkách, uskutečňují službu a její místo plnění se určuje podle zákona. Aby mohlo být u této služby stanoveno místo plnění, musel by být příjemcem služby spotřebitel, který se nachází v jiném členském státě, než ve kterém je podnikatel, který tuto službu poskytuje, je zde usazen, nebo zde má svou provozovnu.

Příjemci těchto služeb jsou obchodní korporace obvykle usazené v jiných členských zemích a ve třetích zemích (např. Google, Youtube, Meta atd.). V tom případě se pro stanovení místa plnění použije základní pravidlo dle zákona o DPH.

Příklad: V Česku působící podnikatel poskytne na svém webu prostor reklamám od Googlu.

Stává se identifikovanou osobou.

Tuzemský podnikatel by se stal identifikovanou osobou a tímto okamžikem by mu vznikla povinnost se zaregistrovat za identifikovanou osobu, a to do 15 dnů ode dne poskytnutí služby. Pokud by se příjemce nacházel v jiném členském státě, vznikla by mu povinnost podat i souhrnné hlášení, a to do 25. dne následujícího měsíce po kalendářním měsíci, ve kterém se plnění uskutečnilo. Vzhledem k tomu, že by se místo plnění nacházelo v jiném členském státě, nebylo by tak předmětem daně v ČR a identifikované osobě by nevznikla povinnost přiznat daň, a tudíž ani povinnost podat daňové přiznání.

V případě, že by se sídlo příjemce služby, případně jeho provozovna, ve které by byla služba poskytnuta, nacházely ve třetí zemi, nevznikla by identifikované osobě povinnost podat souhrnné hlášení.

Identifikovaná osoba a pořízení reklamní služby

Pokud tuzemský podnikatel pořídí reklamní službu od osoby neusazené v tuzemsku (např. od společnosti Google, Youtube, Meta atd.), u kterých se nachází sídlo, nebo provozovna v jiném členském státě, nebo ve třetí zemi, stává se podnikatel identifikovanou osobou a vzniká mu povinnost registrace.

V Česku působící podnikatel zaplatí Googlu reklamu svých produktů/služeb.

Stává se identifikovanou osobou.

Zároveň musí v ČR doplatit jednorázové DPH za uhrazenou reklamu.

Stává se tak příjemcem zdanitelného plnění, ze kterého musí přiznat a zaplatit daň, přičemž nemá nárok na odpočet daně, a proto podává daňové přiznání. Souhrnné hlášení v tomto případě již nepodává.

Identifikovaná osoba a plnění sdílené ekonomiky typu Airbnb, Uber a jim podobných

V rámci služby typu Airbnb, kdy tuzemský podnikatel uskutečňuje ubytovací službu ve svých prostorech pro spotřebitele, zároveň pořizuje službu zprostředkování své ubytovací služby na internetových stránkách platformy Airbnb, za kterou hradí určitý poplatek, a tudíž se zde postupuje jako u výše uvedeného principu pořízení reklamní služby.

Podnikatel se stává příjemcem zdanitelného plnění, ze kterého musí přiznat a zaplatit daň, přičemž nemá nárok na odpočet daně, a proto podává daňové přiznání, avšak souhrnné hlášení v tomto případě již nepodává.

Generální finanční ředitelství vydalo k platformám Airbnb i Uber rozsáhlou informaci, která se věnuje i dopadům z hlediska daně z příjmů, a proto doporučujeme všem, kteří mají zájem o podnikání v této oblasti, aby se s touto informací seznámili.

Identifikovaná osoba zůstává v obecné rovině neplátcem DPH

Neplátce DPH, který se stane identifikovanou osobou, zůstává nadále neplátcem. Pokud u něj v některých případech nastává dodatečná daňová povinnost, vztahuje se pouze ke konkrétní transakci, nikoli na všechny ostatní příjmy.

Mějte na mysli, že lhůty, výše finančních částek, tiskopisy i jednotlivá zákonná ustanovení se v průběhu let mohou měnit. Pečlivě si proto zjistěte aktuální informace na specializovaných účetních portálech, nebo přímo na webových stránkách Finanční správy.

Zpracováno s využitím materiálů Generálního finančního ředitelství (GFŘ)

Související články

- Kdo, kdy a proč platí DPH? Provedeme vás labyrintem daňové legislativy

- Čtvrtletní nebo měsíční plátce DPH? Co je povinné a co se vyplatí

- Daňová evidence: Jak si usnadnit práci se složitou administrativou u DPH

- Kdo je nespolehlivým plátcem DPH? V Česku jich přibývá, byť stále pomaleji

- Proč se stát dobrovolným plátcem DPH? Komu se nepovinná registrace vyplatí

- Registrace k DPH právnické osoby, která nebyla založena za účelem podnikání

English version

English version